O dólar voltou a subir nesta quarta-feira (17), após ter passado por um movimento de correção na véspera, em meio à disparada das cotações nos últimos dias.

Os principais pontos de atenção dos investidores seguem os mesmos: a perspectiva de juros altos por mais tempo nos Estados Unidos, a piora da percepção de risco fiscal no Brasil e a cautela com o conflito no Oriente Médio.

Com isso, investidores devem ficar atentos à participação do presidente do Banco Central do Brasil, Roberto Campos Neto, e do ministro da Fazenda, Fernando Haddad, no G20. Falas de dirigentes do Federal Reserve (Fed, o banco central norte-americano) também devem ficar no radar, bem como a continuidade da temporada de balanços nos Estados Unidos.

O Ibovespa, principal índice de ações da bolsa de valores, inverteu o sinal nos últimos minutos e fechou em leve alta.

Veja abaixo o resumo dos mercados.

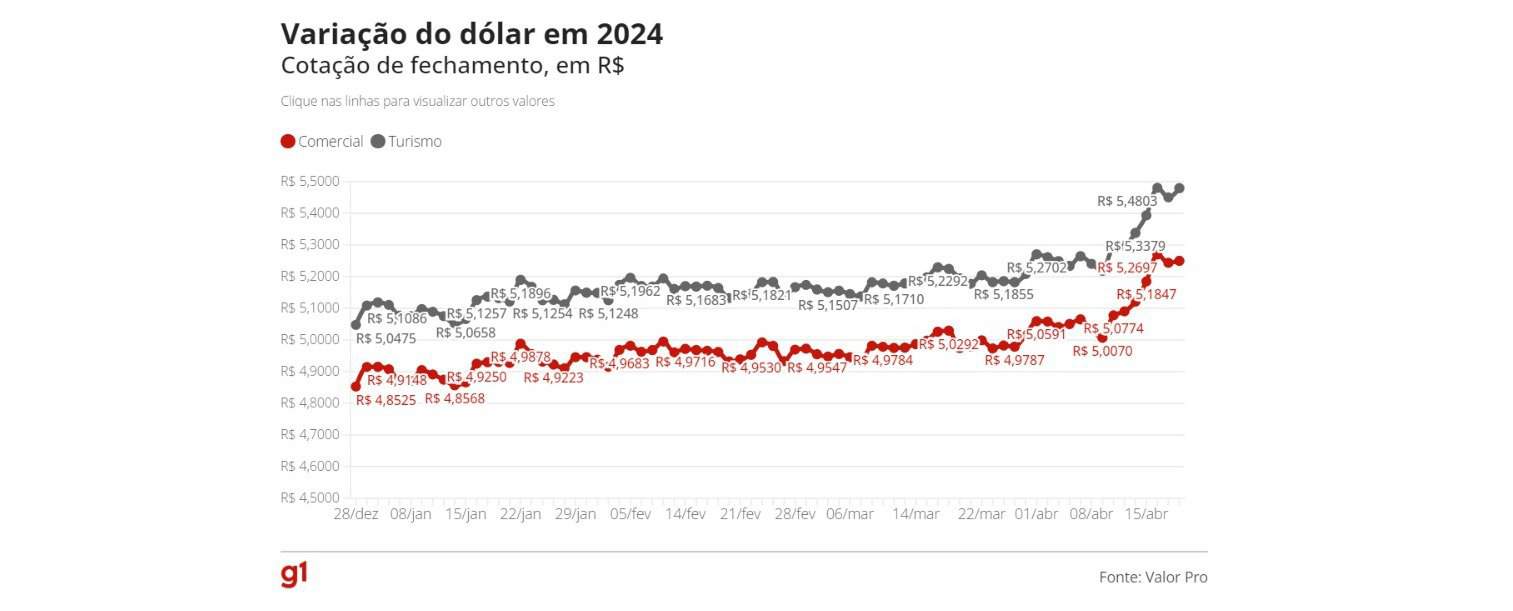

Dólar

Ao final da sessão, o dólar subiu 0,12%, cotado a R$ 5,2497. Veja mais cotações.

Com o resultado, acumula altas de:

- •2,51% na semana;

- •4,67% no mês;

- •8,19% no ano.

No dia anterior, a moeda norte-americana interrompeu um ciclo de cinco altas consecutivas e fechou em queda de 0,50%, cotada a R$ 5,2434.

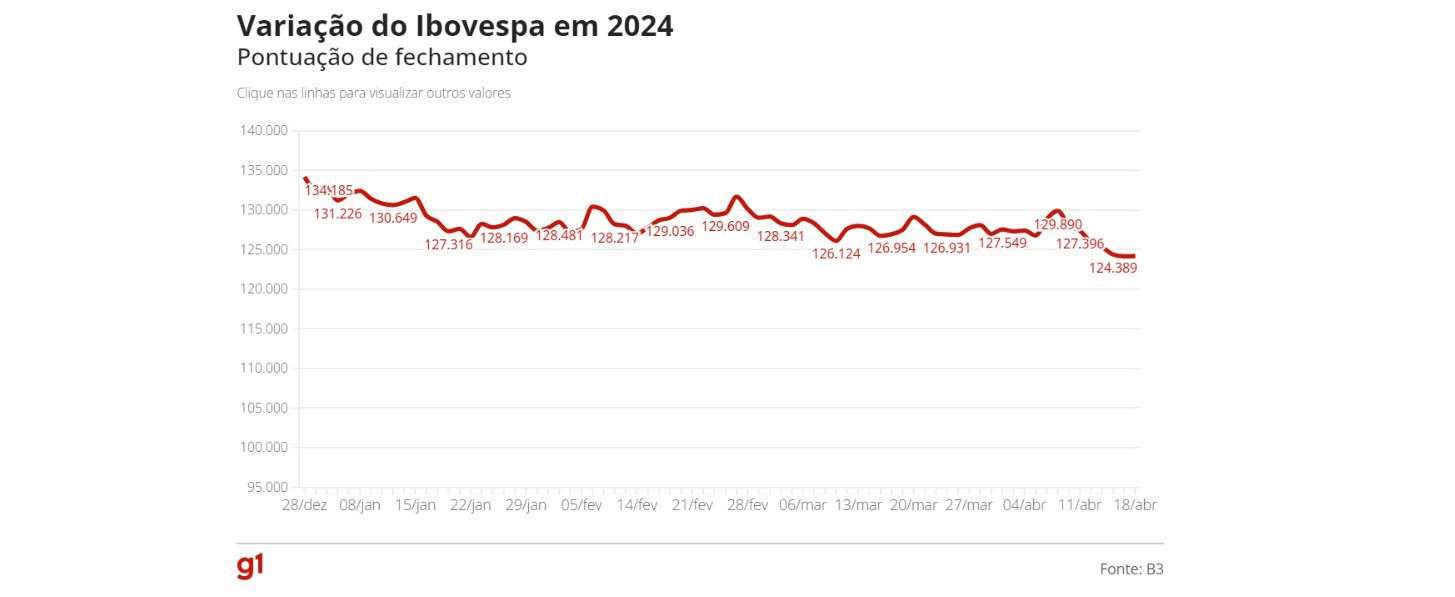

Ibovespa

Já o Ibovespa encerrou com um avanço de 0,02%, aos 124.196 pontos.

Com o resultado, acumula quedas de:

- •1,39% na semana;

- •3,05% no mês;

- •7,44% no ano.

Na véspera, encerrou em queda de 0,17%, aos 124.171 pontos, no menor nível desde novembro de 2023 (123.166 pontos).

O que está mexendo com os mercados?

Sem grandes destaques na agenda do dia, os investidores continuam a repercutir o cenário de juros norte-americanos e os sinais sobre a política fiscal brasileira.

No exterior, os novos dados de auxílio-desemprego dos Estados Unidos ficaram estáveis em 212 mil na semana encerrada em 11 de abril, abaixo das expectativas do mercado, que esperava 215 mil pedidos.

Apesar do alívio nesses dados de emprego, os demais números da maior economia do mundo continuam fortes — o que aumenta a perspectiva de que o Fed pode não reduzir suas taxas de juros de maneira significativa neste ano. Atualmente, os juros nos Estados Unidos estão entre 5,25% e 5,50% ao ano.

Na segunda-feira, por exemplo, o Departamento do Comércio dos EUA informou que as vendas no varejo aumentaram 0,7% em março, acima do 0,3% projetado por economistas ouvidos pela Reuters. Já os dados de fevereiro foram revisados para alta de 0,9%, em vez do 0,6% informado anteriormente.

Os números fizeram os rendimentos das Treasuries (títulos do Tesouro dos EUA) de dez anos — referência global de investimentos seguros — superarem os 4,60%.

Já na quarta-feira, o Livro Bege do Fed, que mostra um retrato da saúde da economia norte-americana, indicou que a atividade dos EUA expandiu ligeiramente do final de fevereiro até o início de abril, e havia temores entre as empresas de que o progresso na redução da inflação ficasse estagnado.

Segundo a ferramenta CME FedWatch, que monitora a percepção do mercado sobre os juros americanos, mais da metade dos investidores espera que o primeiro corte nas taxas seja só em setembro. Antes, as expectativas eram de que o ciclo de baixas começasse ainda no primeiro semestre.

Com isso, falas de dirigentes do Fed, que participam de eventos ao longo do dia, também devem ficar na mira dos investidores.

Na última terça-feira, o presidente do Fed, Jerome Powell, afirmou que a inflação continua a se mostrar mais forte do que o esperado nos Estados Unidos, o que significa que Fed provavelmente precisará de mais tempo do que pensava para ter certeza de que os preços caminham para a meta de 2%.

“Os dados recentes claramente não nos deram maior confiança e, em vez disso, indicam que provavelmente levará mais tempo do que o esperado para alcançar essa confiança”, afirmou Powell durante evento realizado em Washington.

Já o vice-presidente do Fed, Philip Jefferson, disse que “será apropriado manter a atual postura restritiva da política monetária por mais tempo” caso a inflação não desacelere como esperado.

No Brasil, o risco fiscal também continua pesando sobre os mercados. Na segunda-feira (17), o ministro da Fazenda, Fernando Haddad, confirmou a redução da meta do governo Lula 3, que agora é ter déficit zero em 2025. Na LDO anterior, o projetado era de superávit de 0,5% do Produto Interno Bruto (PIB) para 2025 e de 1% para 2026.

A mudança na meta significa abrir mais espaço para gastos, diante de uma dificuldade para aumentar receitas no próximo ano. O mercado financeiro não gostou do afrouxamento ainda no segundo ano da existência do novo arcabouço fiscal.

Investidores enxergam a medida como uma derrota da equipe econômica, que havia projetado superávit de 0,25% em 2025.

Segundo o blog do Valdo Cruz, o governo poderia ter optado por cortes para atingir esse patamar, mas a equipe econômica acabou avaliando que o clima no Congresso não é mais favorável a aumento de receitas e, por outro lado, o presidente Lula não quer sacrificar projetos de investimentos.

Também na segunda, o presidente do Banco Central (BC), Roberto Campos Neto, advertiu que mudar a meta fiscal não é o ideal e que a política monetária precisa andar junto à política fiscal. Em outras palavras, indicou que o patamar de juros no final do ciclo de quedas pode ser reavaliado.

Nesse cenário, a participação de Campos Neto e Haddad nas reuniões do G20 nesta quinta-feira também devem ficar sob os holofotes.

No boletim Focus (relatório que reúne as projeções de economistas) desta semana, as estimativas para a taxa Selic já saíram de 9% para 9,13% em 2024. Juros altos por mais tempo são prejudiciais para a economia porque tornam o acesso ao crédito mais caro e reduzem o consumo.

Por fim, o mercado também segue atento aos desdobramentos dos conflitos no Oriente Médio. No fim de semana, o Irã lançou um ataque de mísseis e drones contra Israel, após acusarem o governo israelense de atacar a embaixada iraniana na Síria.

Há um esforço diplomático internacional, principalmente dos Estados Unidos e Europa, de conter a escalada das tensões, impedindo que Israel responda ao ataque.

No entanto, o governo israelense prometeu uma retaliação — fator que continua a ser motivo de tensão entre os mercados do mundo. A intenção do governo israelense é realizar uma ofensiva que atinja o território iraniano, mas que não seja forte o suficiente para provocar uma nova guerra no Oriente Médio, segundo fontes do gabinete ouvidos pela agência de notícias Reuters.

O Irã disse, depois do ataque, que tratava a questão como encerrada, mas disse que vai revidar caso haja um novo ataque de Israel.

Neste contexto de incertezas, investidores recorrem a ativos vistos como sendo mais seguros para proteger seu patrimônio. Assim, o dólar ganha vantagem sobre outras moedas, principalmente as de países emergentes, como o Brasil.