Chegar ao extremo do burnout fez com que a carioca Thaynná Bastos, de 28 anos, decidisse pedir demissão em meio à pandemia. MEI – Microempreendedora Individual –, ela se viu sem auxílio desemprego, com a grana curta e optou por não pagar mais a conta de seu cartão de crédito da Nubank para não ficar ‘dura’ caso não conseguisse um novo trabalho. Isso foi há três anos e meio e, agora, uma dívida negativada de R$ 5 mil se transformou em R$ 1 milhão.

Em entrevista ao Terra, ela explicou que a primeira parcela que deixou de pagar foi em novembro de 2020, quando saiu do trabalho. A conta custava cerca de R$ 1.500. Mesmo assim, em dezembro, admite que chegou a gastar mais no cartão, pois ainda havia limite disponível para ela usar. Até que, no fim do ano, ela perdeu o cartão físico e deixou a conta de lado.

O susto veio quando, em janeiro de 2021, Thaynná abriu o aplicativo do banco e se deparou com a dívida em R$ 5.334 mil, com juros e multa. Na tentativa de ‘ignorar’ a cobrança, se considerando uma ‘leiga em finanças’, acabou excluindo o aplicativo do banco. Mas não teve jeito, porque a dívida seguiu correndo e os ‘monstros’ continuaram a assombrando por e-mail. Assim foi indo até que um ano depois, em janeiro de 2022, ela já devia mais de R$ 28 mil para ‘o roxinho’.

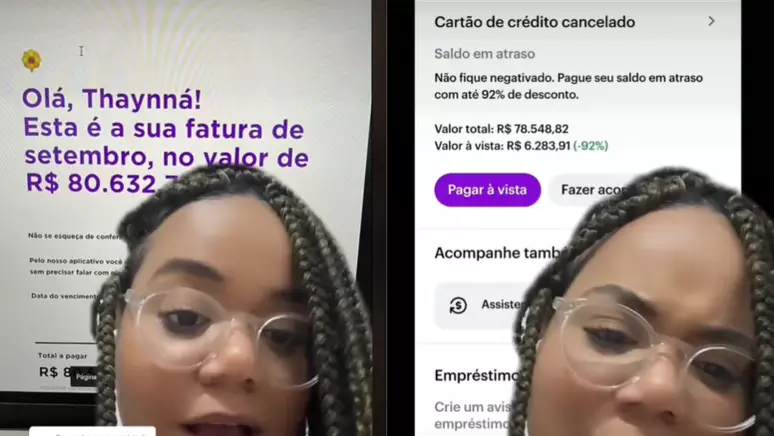

“Todo mês eu entrava para ver a fatura e sempre era um valor exorbitante, absurdo”, contou. Em seguida, como uma bola de neve, ela foi vendo sua dívida passar para R$ 53 mil em junho de 2022, R$ 70 mil em agosto e R$ 80 mil em setembro… Até que decidiu buscar formas de renegociar, pela primeira vez.

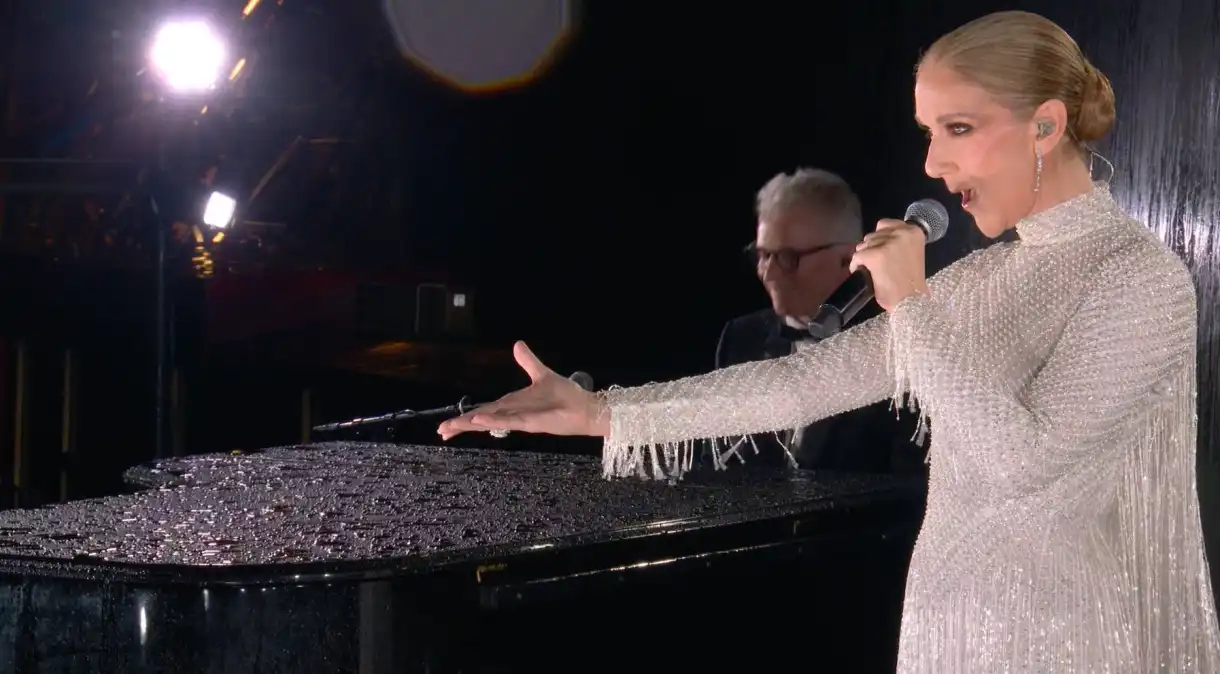

Thaynná compartilhou a ‘tour’ da dívida em seu TikTok e, no momento, conta com mais de 13 mil seguidores na rede social

Foto: Reprodução/TikTok/@thathawho

Ao entrar no setor de renegociação do próprio aplicativo, apareciam duas opções: pagar R$ 78,5 mil parcelados ou, com um ‘desconto de 92%’, pagar à vista R$ 6,2 mil. Ela não renegociou, pois diz que não tinha como bancar esse acordo – e a dívida seguiu crescendo exponencialmente, mês a mês, no juros sobre juros.

Inicialmente, ela assume ter se desesperado. Mas resolveu que seria melhor ‘rir do que chorar’ e compartilhou sobre esse imbróglio em seu perfil no TikTok. O vídeo que mostrava as faturas viralizou e ela passou a ser acompanhada por uma legião de ‘endividaders’, como brinca, que, de tempos em tempos, curiosos, pedem para que ela os atualize sobre o desenrolar da dívida.

Até que neste mês de março ela voltou ao perfil, ‘a pedidos’, para revelar em quanto o montante estava e viralizou novamente. Dessa vez, de salto em salto, a fatura fechou em R$ 968,8 mil. Neste fim de mês, ela atualizou que o valor já ultrapassou R$ 1 milhão.

Ao Terra, o professor de Finanças da Escola de Economia de São Paulo da Fundação Getúlio Vargas (FGV), Henrique Castro, explicou que os juros do cartão de crédito são cobrados quando você não paga a fatura integralmente até a data de vencimento. Sobre o valor não pago na data de vencimento, incidem juros.

A taxa mediana entre os bancos, analisando dados do Banco Central do Brasil, fica em torno de 15% ao mês. Em relatório, referente ao período de fevereiro a março desde ano, o Nubank aparece com taxas de juros de 12,54% ao mês e 312,62% ao ano.

“As variações entre as instituições é bem grande. Há instituições que chegam a cobrar até 22,94% ao mês para esse tipo de dívida”, explica Castro.

No caso da multa por inadimplência, podem ser cobrados até 2% do valor da prestação, segundo o Código de Defesa.

Já para dar um ‘teto’ a essas cobranças, em casos de dívidas de cartão de crédito feitas a partir de 3 de janeiro deste ano, passam a valer novas regras que limitam os juros rotativos a 100% do valor original da dívida. Sendo assim, por exemplo, uma dívida de R$ 5 mil, com juros sobre juros, não pode custar mais de R$ 10 mil.

Porém, para dívidas feitas antes desta data, os juros rotativos continuam a ser cobrados de acordo com o contrato firmado entre o cliente e o banco – como é o caso de Thaynná.

‘Escolhas difíceis’

Thaynná compartilha sua história de forma cômica e faz com que muitos deem risada da situação. Mas, com a visibilidade que ganhou na internet, também chegam até ela comentários negativos que afetam sua ansiedade. Nessa relação de amor e ódio com a exposição, ela desabafa acabar precisando se afastar por um tempo das redes sociais para lidar com a situação.

“Tinham pessoas falando que se tivesse uma dívida desse tamanho não iam conseguir dormir, que venderiam a casa, as coisas, mas que não ficavam com uma dívida dessas… Gente, pelo amor de Deus. Morando no Brasil, no Rio de Janeiro… Eu não sou rica, eu não sou herdeira, eu sou moradora de comunidade. A gente tem que fazer escolhas difíceis na vida. Se todo o meu problema fosse esse, acho que eu estaria no lucro”, acredita.

Agora, revisitando a situação, passou a aparecer uma possibilidade de renegociação de sua dívida no Feirão do Serasa. A proposta, que mostrou ao Terra, é de que sejam pagos R$ 52.750 à vista ou em até 25 vezes. Para ela, mesmo assim, ainda é muito dinheiro.

Thaynná diz não ter recebido nenhum contato direto do banco, em busca de acordos, e também assume não ter buscado novamente por eles. O que ela fará, então, é seguir acompanhando a questão com uma advogada em busca de valores que la considere mais justos, mas seu objetivo é pagar o que deve.

Registro da proposta de renegociação no Serasa checado no último dia 12 Foto: Arquivo Pessoal

A reportagem entrou em contato com o Nubank sobre o caso, que afirmou “não comentar casos específicos”. Além disso, informou estar à disposição da cliente em seus canais oficiais para renegociação de dívida.

“Todo cliente pode falar conosco por telefone ou via plataformas como Serasa Limpa Nome e Acordo Certo para tratar de dívidas em aberto, acessando opções de acordo que incluem descontos. A companhia também realiza e participa de campanhas que fazem ofertas cujos descontos podem, atualmente, ficar ao redor de 98% do valor devido, de acordo com critérios e análises de cada caso. O Nubank recomenda ainda que os clientes procurem renegociar suas dívidas o quanto antes, evitando a incidência de juros sobre juros”, complementou a empresa.

Prioridades

Para além dessa única dívida agora milionária, Thaynná se considera uma pessoa consciente financeiramente. “Eu nunca tomaria esse tipo de decisão se eu não precisasse mesmo”, frisa.

Ela conseguiu se recolocar no mercado de trabalho, ainda como MEI. Em outros cartões, que segue utilizando, diz evitar fazer parcelas com valores altos, mantém um limite baixo e, também, tenta manter uma reserva de emergência – para caso aconteça algo, ela ter como quitar logo de cara uma possível nova dívida.

Ela é designer e banca a casa com sua mãe, que é pensionista. Seu irmão, que finalizou o ensino médio recentemente, também mora com elas no Morro Andaraí, na Tijuca. Questionada sobre o que ela faria, hoje, se tivesse esses pouco mais de R$ 50 mil em mãos, ela não hesitou ao responder: daria entrada em uma casa própria.

“Eu tô com 28 anos. Pra mim, às vezes o sonho de uma casa parece impossível, sabe. Aprender a dirigir, ter um carro… Então acho que, se eu tivesse esse dinheiro, eu daria entrada em uma casa”.

Como evitar cair em ‘ciladas’

O professor de Finanças da Escola de Economia de São Paulo da Fundação Getúlio Vargas (FGV), Henrique Castro, elencou cinco cuidados importantes ao se ter quando o assunto é cartão de crédito. Confira as dicas do especialista:

1. Faça controle dos seus gastos

Anote todas as compras, defina um orçamento e compare com seus gastos reais. Estabeleça um limite pessoal de gastos inferior ao limite disponível no cartão. Evite compras impulsivas, espere 24 horas antes de realizar compras não essenciais.

2. Fatura e pagamento

Pague a fatura integralmente: evite juros altos e do rotativo. Fique atento à data de vencimento, evite atrasos e pagamentos mínimos. Conteste cobranças indevidas, entre em contato com o banco para solucionar problemas.

3. Segurança

Guarde seus dados em local seguro, não compartilhe senhas ou informações do cartão com ninguém. Fique atento a golpes, desconfie de ofertas muito boas e verifique a segurança do site antes de comprar online. Utilize o cartão com cuidado, evite usar o cartão em locais suspeitos ou com máquinas de cartão adulteradas.

4. Tarifas e taxas

Escolha o cartão com menores taxas de anuidade, juros e outros encargos. Negocie tarifas, converse com o banco para reduzir ou eliminar tarifas muito elevadas. Fique atento a promoções, aproveite ofertas de anuidade grátis ou outros benefícios.

5. Consciência

Considere o uso consciente do crédito: o cartão não é uma extensão da sua renda. Priorize o pagamento à vista, evite comprometer sua renda futura com dívidas. Busque educação financeira, aprenda a administrar seus recursos e use o cartão de forma inteligente.

Fonte: Terra