A inflação do Brasil sob controle não mudará a previsibilidade do Banco Central do Brasil (BC) para um novo corte na taxa Selic de 0,50 ponto percentual, afirmam analistas do mercado financeiro.

Economistas consultados pela CNN dizem que o atual cenário econômico não deve mudar a posição Comitê de Política Monetária do Banco Central (Copom) e a decisão desta quarta-feira (1º) deve ser a mesma das duas reuniões anteriores, um corte de 0,5 ponto percentual na taxa básica de juros, que passaria, então, para 12,25%, — em linha com o comunicado da última reunião realizada em 20 de setembro.

“Tudo leva a crer que a Selic encerrará 2023 em 11,75% ao ano, pois a autoridade monetária tem sido rígida e assertiva no trato dos juros brasileiros para controle da inflação”, diz Volnei Eyng, economista e CEO da Multiplike.

A inflação citada por Eyng é a medida pelo Índice de Preços ao Consumidor Amplo (IPCA), índice oficial para medir a variação de preços no país.

O Boletim Focus desta semana, relatório semanal com projeções de analistas e economistas do mercado sobre dados econômicos do país para este e os próximos três anos, traz o IPCA em 4,63% no fim do ano, ante 4,65% na última semana, e projeção de 4,86% há quatro semanas.

Caio Megale, Economista-chefe da XP, diz que desde a última reunião do Copom, os índices de inflação tiveram aberturas benignas, enquanto a atividade econômica apresentou sinais de enfraquecimento.

Por outro lado, o aumento expressivo dos juros de longo prazo nos Estados Unidos eleva as incertezas no ambiente macroeconômico e pressiona ativos financeiros.

“Os dados recentes sobre inflação e atividade continuam a sugerir espaço para flexibilização monetária, mas acreditamos que uma aceleração no ritmo de corte é cada vez menos provável, em linha com a elevação nos juros americanos e riscos fiscais persistentes no quadro doméstico”, aponta.

Cenário internacional

Para Pedro Oliveira, tesoureiro do Paraná Banco Investimentos, o comitê deve destacar a piora no cenário internacional, primeiramente pela elevação das taxas de juros de longo prazo nos Estados Unidos, que, por sua vez, pode estar “sugando” a liquidez de países emergentes.

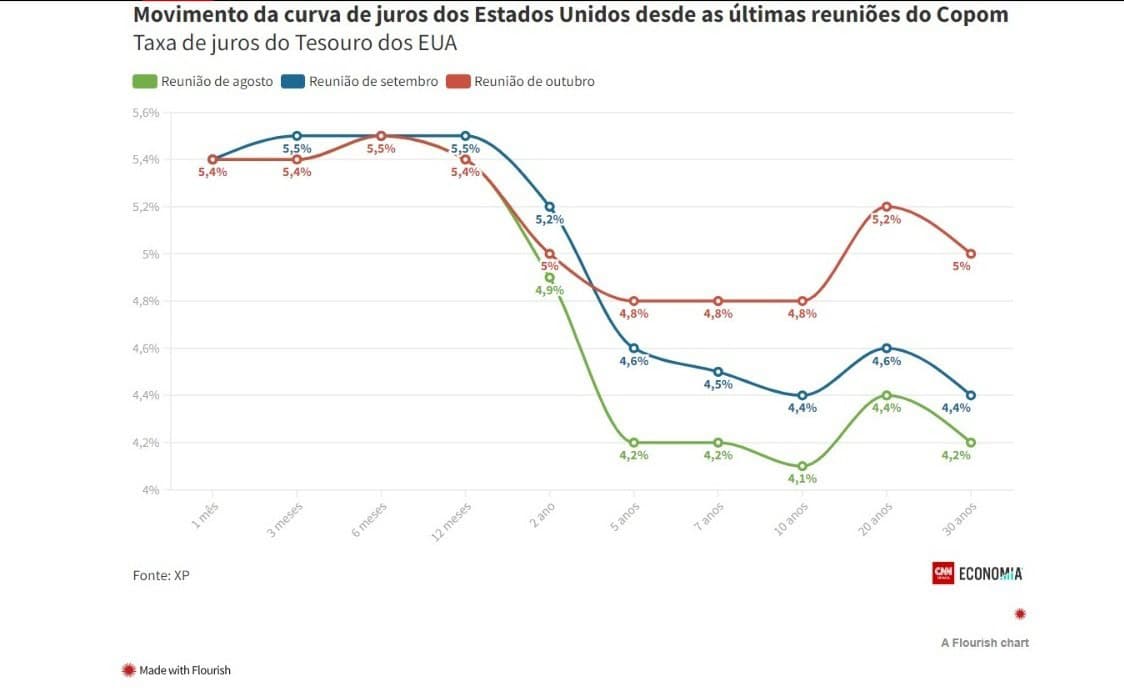

“Desde a última reunião do Copom, o rendimento curva de juros americana de 10 anos saiu de 4,35% para a casa de 4,90%, chegando a 5,0% em alguns momentos, maior nível desde 2007. Se a taxa de juros americana continuar alta por muito tempo, a Selic pode não ter espaço para cair abaixo de 10% em um curto espaço de tempo”, comenta.

Megale reforça que o fato mais importante para a política monetária, desde a última reunião do Copom, foi o aumento expressivo nos juros de longo prazo dos títulos do Tesouro dos EUA.

“A elevação não tem necessariamente impacto nas decisões de juros de curto prazo nos mercados emergentes, mas tende a ser um fator importante para as chamadas taxas de juros neutras. O movimento começou antes da última reunião do Copom — já mencionado no comunicado oficial do comitê — e se intensificou desde então”, avalia.

Outra situação no ambiente externo destacado por Oliveira é o conflito geopolítico em Israel, que pode trazer volatilidade ao preço do barril de petróleo, além da aversão ao risco.

Megale também considera os riscos geopolíticos que aumentaram recentemente, embora não tenham alterado significativamente os preços de mercado até o momento. De toda forma, as tensões geopolíticas devem ser vistas como um risco pela autoridade monetária, especialmente devido aos seus efeitos potenciais sobre os preços de energia.

“A taxa de câmbio e os preços das commodities apresentaram alta volatilidade nas últimas semanas, mas seguem próximos aos níveis observados em meados de setembro”, ressalta Megale.

Em relação à divulgação do Federal Reserve System (Fed), o Banco Central americano — que será no mesmo dia que aqui no Brasil — Eyng espera que a autoridade monetária americana mantenha a taxa de juros no patamar atual, entre 5,25% e 5,50% ao ano, pois a economia dos EUA está aquecida e a inflação descontrolada.

“É um quadro diferente do Brasil, visto que a inflação por aqui está sob controle e se encaminhando para o centro da meta, que é algo em torno de 3%, com alguma ‘gordura’ para cima ou para baixo”, diz.

Em relatório, Michael Gapen, economista do Bank of America, também aposta na manutenção da taxa por lá. Gapen diz esperar uma desaceleração na economia americana no quarto trimestre, mas ainda insuficiente para afrouxar o aperto monetário.

“A área econômica dos Estados Unidos pode perder força por uma queda de investimentos de empresas nacionais e estrangeiras e pela política contracionista adotada ao longo do ano’, avalia.

Sobre o comunicado do Fomc (comitê do Fed), Gapen prevê poucas alterações. “É possível que Powell siga com o discurso cauteloso em relação as próximas decisões. Além disso, o Banco Central americano deve detalhar melhor os atuais dados de atividade econômica do país”.

Consequências

Considerando que o BC mantenha o ciclo de cortes dos juros em 0,5 ponto percentual, Eyng aponta as cinco consequências de um possível corte da taxa nestes patamares, no Brasil. A saber:

- •Não vai tirar atratividade da renda fixa, porque, como rentabilidade bruta, ainda está rendendo mais de 1% ao mês;

- •Não deve fazer o Ibovespa subir porque Selic nesse patamar ainda continua alta;

- •Passará uma segurança para o mercado no sentido da previsibilidade, ou seja, o Banco Central está em linha com o que o mercado espera;

- •Estímulo ao Consumo e Investimento: Reduzir a taxa Selic torna o crédito mais barato, incentivando o consumo e os investimentos. As empresas podem pegar empréstimos a taxas mais baixas para expandir seus negócios, e os consumidores podem tomar empréstimos mais acessíveis, o que impulsiona o consumo de bens duráveis, como automóveis e imóveis.

- •Controle da Inflação: Embora a redução da Selic possa aumentar a pressão inflacionária devido ao estímulo ao consumo, o Banco Central pode estar disposto a fazê-lo se a economia estiver se expandindo lentamente. No entanto, o Banco Central precisa equilibrar a taxa de juros para manter a inflação sob controle, monitorando de perto a economia e ajustando a Selic conforme necessário.

Neste cenário, Megale, da XP, diz que o Comitê poderia até remover as condições necessárias para uma flexibilização monetária mais rápida (descritas no último comunicado). Mas, ele acredita que acabará optando por mantê-las, evitando riscos de interpretação de que o afrouxamento mais célere deixou de ser uma possibilidade.